先日、こんなご相談をお受けしました。

「夫が住宅ローンの繰り上げ返済に積極的で、毎年繰り上げ返済を行っています。

貯蓄がなかなか増えていかないのですが、大丈夫でしょうか」というお話でした。

その方は、具体的に次のように返済を進めてきました。

10年前に2800万円の住宅を購入。

頭金1300万円+諸費用200万を準備。残りの1500万円を22年返済で住宅ローンを組みました。

毎月の返済額は7万円ちょっと。

家を買う前までは、月12万円の家賃を払っていました。

そこで、これまでの家賃との差額5万円をローン返済用貯金として、貯めていきました。

ボーナスが出ると20万円をローン返済用貯金に入れて、1年間で100万円を目標にし、

その都度、繰り上げ返済をしてきました。(返済期間を短くする「期間短縮型」を選択)

8回繰り上げ返済をしたところ、来年(10年目)で完済の目処がつきました。

このように、コツコツと順調に返済を進めて、10年で終わらせることができたのは素晴らしいことです。

しかし、相談に来られた奥様のように、現在の貯蓄が極端に少ないのであれば不安になりますよね。

繰り上げ返済をしたメリット・デメリットを比較してみましょう。

まずメリットとしてはこの方の場合、

・繰り上げ返済により、360万円の利息の軽減効果がありました。

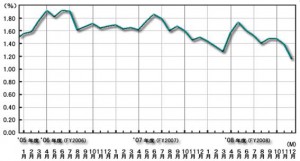

・旧住宅金融公庫(現:住宅金融支援機構)で借りていた当初2.4%の金利は、10年後には4.0%になります。

金利が上がると毎月の返済額も上がりますが、その前に返し終える点は魅力です。

・完済後、住宅ローンの支払いがないことは家計にゆとりをもたらします。

一方、デメリットは何でしょうか。

それは、繰り上げ返済をした分、現時点での貯蓄が少なくなってしまったことです。

もし今、まとまったお金が急に必要になり、手元にある貯蓄で足りない場合は、

新たに借り入れなどが必要になってしまうケースがあります。

低金利の住宅ローンに比べて、他の用途の借り入れは金利が高くなります。

一度繰り上げ返済に入れたお金を戻すことはできません。

従って、今後必要となる資金を十分に確保してから繰り上げ返済を行ったほうがよいということです。

例えば、子供の教育資金が不足し教育ローンを利用することになった場合、

住宅ローンよりも高い金利がほとんどですから、かえって高いローンを組むことになってしまいます。

また今現在は使う予定がない場合でも、人生、いつ何が起こるか分かりません。

急な病気やけが、働けなくなった場合などを考えて、

生活費の最低半年分、余裕を見て1年分くらいは、手元に残しておくと安心です。

この先、5年以内に予定されているイベントについても、時期や費用を確認し、準備しておくとよいでしょう。

繰り上げ返済に熱を入れるあまり、今後の生活費やライフイベントの準備がおろそかにならないように、

しっかりライフプランを確認しましょう。

繰り上げ返済を行うのは、それからでも遅くありません。

利息の軽減が嬉しい繰り上げ返済ですが、

ライフプランに則した繰り上げ返済を行うかどうかが成功のカギとなります。

どのように返済をしていくのか計画を立てる上でも、ライフプランは重要なツールとなるでしょう。