今回の記事は、

Excelを使ってライフプランをたてよう ステップ②③ ライフイベント

Excelを使ってライフプランをたてよう ステップ④⑤ 毎年の貯蓄額を出す

の続きです。

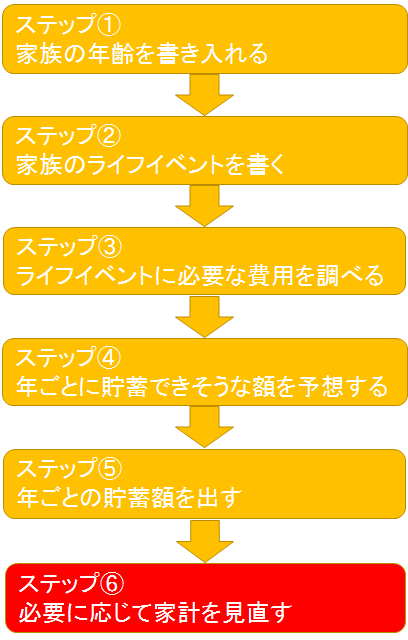

ステップ⑥ 必要に応じて家計を見直す

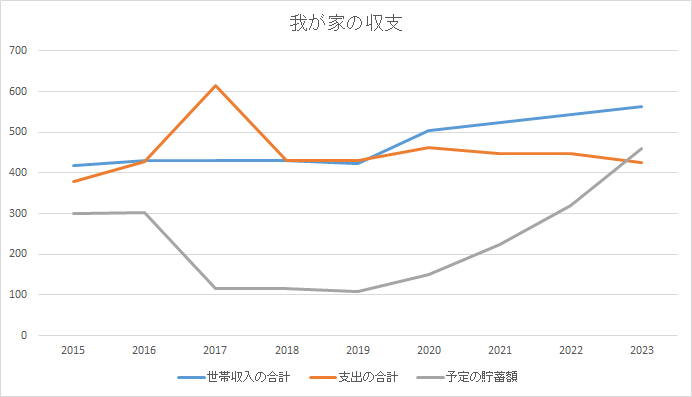

前回までの記事で、(夫)一郎さん・(妻)花子さんの毎年の収支を割りだし、家計の収支をグラフ化させることができました。今回はいよいよ最終ステップ、「必要に応じて家計を見直す」です。

一郎さん、花子さんの家計の収支は、車を購入する2017年には貯蓄額が100万円近くまで下がりますが、第二子のさくらちゃんが大きくなり妻の花子さんが働き始めると、収支が大きく改善して貯蓄が増えていく様子がわかります。

ファイナンシャルプランナーが実際にのライフプランのコンサルティングを行う時には、このシミュレーションを元に行います。

たとえば一郎さん、花子さん夫妻の例では、車の購入に190万を用意していましたが、車の購入により2017年の貯蓄は、116万円まで下がり、その後115万、108万と下がっていきます。まだ100万円以上の貯金はあるので、この3年間を乗り切れば楽になるという考え方もできますし、車の購入時期を見直したり中古車などの購入で家計の収支を改善できるという見方もできます。

花子さんが働き始めるのは、さくらさんが4歳になる2020年を予定していますが、2018年から働き始めることができれば、年間の収支を赤字にしないチャンスも出てきます。

もちろん、保険や携帯電話などの固定費の見直しや他の家計の見直しを行うことで、家計が大きく改善することもあります。

このようにファイナンシャルプランナーがコンサルティングを行う時は、希望の住宅購入プランや、お子さんの教育資金プランなど、それぞれのご家庭が大切にする価値観と家計の収支を比較しながら節約・検討する項目を提案してきます。

ライフプランは単なるマネー計画書ではなく、自分の人生をより豊かにするためのツールです。

何を大切にするか、何に幸せを感じるか、何にお金を使っていきたいかは、人それぞれの価値観によって違ってくるもの。それを考えることで日々の過ごし方や仕事でお金を稼ぐことにも充実感が生まれるのではないでしょうか?