前回の「子供がいない世帯の住宅購入相談」の続きです。

前回は自己流シミュレーションの落とし穴を検証しました。

今回はAさんの事例を基に失敗しない住宅購入プランの立て方を考えみます。

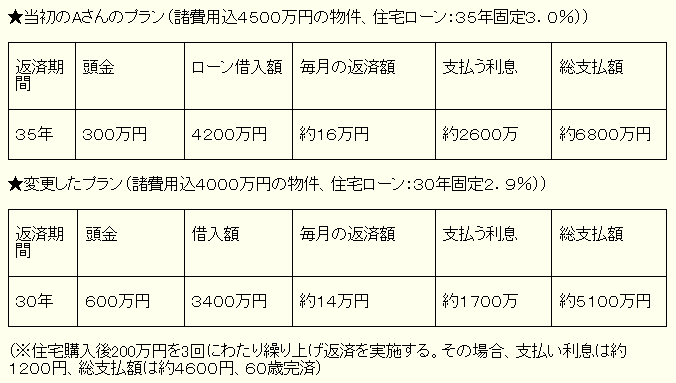

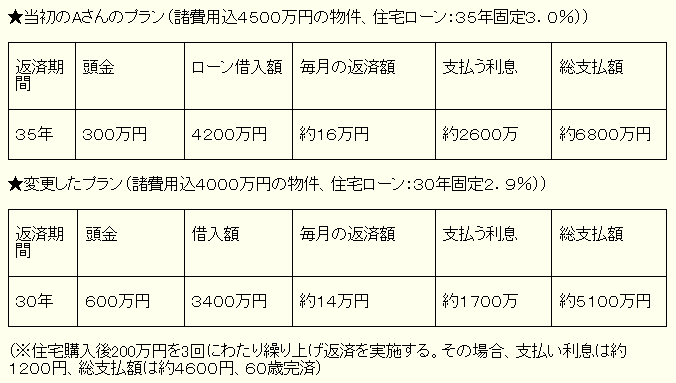

当初、Aさんが考えていた住宅購入プランは次のように変更になりました。

物件価格は500万円下げましたが、頭金や返済期間を変更した結果、支払う利息は900万円安くなりました。

また、繰上返済のプランを立て、それを実行することにより、

当初の支払い利息よりも1400万円の差になります。

Aさん夫婦は、現在の住宅費(14万円)より上回るローンの返済額に、

マイホームのためなら仕方ないと当初は考えていました。

しかし、ライフプランシミュレーションを行うことにより、

子供が生まれると、教育費や生活資金が今以上に増えることや、

現在の生活レベルを下げることはなかなか大変なことに気づき、無理のない返済プランを選択しました。

「失敗しない住宅購入プランのポイン」をまとめてみます。

1.「無理なく返せる資金計画から物件価格を選ぶ」

今後のライフプラン、働き方を考えた上で無理なく返せる資金計画を立てましょう。

はじめに予算を決め、予算の範囲内で物件を選ぶようにします。

2.「頭金を多めに支払い、自己資金比率を上げる」

Aさんは大型の「住宅ローン減税制度」(図1)を活用するため、

自己資金は少なく入れた方がいいと考えていました。

「住宅ローン減税」はお金が戻ってくる分、お得に感じるように思えますが、

減税の1%分以上の金利で借金をしている場合は、減税分以上の利息を支払うことになります。

利息を含めた総支払い額を下げるためには、借入金額を減らすことが近道です。

このため、頭金を増やし自己資金を多くすることが「住宅ローン減税」よりも有利になります。

新居で生活をスタートさせるためのお金や、いざ何かあった場合の不意の出費等に備えて、

生活費の半年~1年分は現金を残し、余裕資金は自己資金に回すとよいでしょう。

3.「ライフイベントの優先順位をつける」

Aさんの場合、子供が産まれたら子供の教育にもお金をかけたいということです。

子供が生まれた後の教育資金、養育資金もシミュレーションに含めましょう。

またこの先、自家用車等の購入予定はありませんか?

これらのライフイベントを考慮した上で、

どこまで住宅購入にお金をかけるかの優先順位をつけてライフプラン設計をしましょう。

4.「シミュレーションでは収入は厳し目に。生活費は余裕を見て計上する」

DINKSの場合、収入に余裕があるため、

現在の世帯収入を基準として住宅ローンを組む人が多いようです。

しかし、その世帯収入はずっと続くものでしょうか?

出産や育児により、一時的に収入がダウンすることも考えられます。

ライフプランを設計する時には夫婦どちらかの収入が減るリスクも考慮しましょう。

また生活費は、家族の成長とともに増えていくことが予想されます。

今後、物価が上がると生活費も上昇します。

住宅ローン返済に追われるような生活はカツカツでゆとりがありません。

住宅ローン返済は長期にわたって続くものですので、余裕をもった返済プランを立てましょう。

DINKS世代はどちらかというと「先」より「今」を楽しむ派が多く、

それぞれの収入を自分の好きなように使っているケースも多いと思います。

しかしこの先、2人には様々なイベントや夢が待ち受けています。

いざ資金が必要となった時に、慌てることのないように

、早めにライフプランを描き、将来に向けて資産を形成していきましょう。

2人で協力し合えば、夢を実現するスピードも2倍なります!

夢に向けて今から夢貯金を始めてはいかがでしょうか。